ピヨ吉よ、アセットアロケーションって知ってる?

は? あせあせけーしょん?

なんだそれ?

どうしたらそんな間違いになる・・・

アセットアロケーションは資産配分のことだよ。

資産形成におけるリターンとリスクのバランスをどのように分けるかってこと。

ふーん。なんか最適なバランスとかあるのかねえ。

まあ、色々あるけど結局最適かどうかは、個人のリスク許容度とか資産状況で変わるからなんとも言えん。

なので、今回はあくまでひろたの場合はこうする!だからこんな考えもあるのねーくらいで聞き流してください。

アセットアロケーションとは?

先程もちらっと言ったけど、資産配分のことだよ。

アセット(資産)とアロケーション(配分)ということなので、英語そのままの意味。

ここで言う資産は株式、債券、預貯金、外貨、不動産とか。

要はひとつの資産に集中し過ぎないで、分散することによってリスクを抑え、効率的にリターンを上げていこうぜ!みたいなこと。

ポートフォリオという言葉もよく聞くと思うけど、こちらは資産配分の内訳という感じ。

ひろたのアセットアロケーション

ひろたの場合は今のところ現金(無リスク資産と呼ばれる)と株式(リスク資産)の2つで構成しているよ。

債券も株が下がったときには逆の動きをするから、取り入れたほうがいい!という意見もあるけど、ちょっと様子見。

もうちょっと年を取ったら取り入れるかもしれない。

こんなポストをしました。元々はほぼ現金だったけど、年初に株式(リスク資産)というか投資信託とかの割合を増やしたよん。

リスク資産70%、現金30%くらいが自分的には丁度良さげな気がする。暴落した時どうするかは後で話すね。

12月末時点での資産はこちらを見てね。

-

-

参考2023年12月末時点の資産状況

ただいまの資産合計は2653万円です! 前回から資産としては229万円増加!ボーナスもあったから、思ったより増えてるな。 新NISAに全力で投資していくから、実質現金の720万円は証券口座にあるんだけ ...

続きを見る

新NISAと特定口座での運用をどうするのか?

結構この部分については迷ったよ。

以前から、新NISAは全力でいきたいと思ってたけど、そのために現金が多く残る(待機資金)から機械損失になるなあーとずっと思ってた。

確かに、特定口座で運用すると暴落が来たら新NISAに入れるお金減っちゃう!だけど、暴落しなかったら資産増やせるのに〜 ああああ!

と、こんな感じでどうすればいいのかずっと迷ってた(笑)

考えた末、ポジティブにいくことにした。それが俺のいいところ!

新NISAと同じ銘柄を特定口座で運用。基本は株式は右肩上がりに推移するので、早めに株式市場にお金を投入するのがベスト!

株価上昇→予想通り資産増える

株価下落→資産としては減るが、新NISAと同じ銘柄のため特定口座から移すだけ。資産運用を前倒しして実施している感覚。安く買えたと思い追加の資金投入。まあリバランスみたいな感じ。

リバランスってのは上記で決めたアセットアロケーションが変わったときに、比率を合わすことね。

リバランスするといいことあるの?

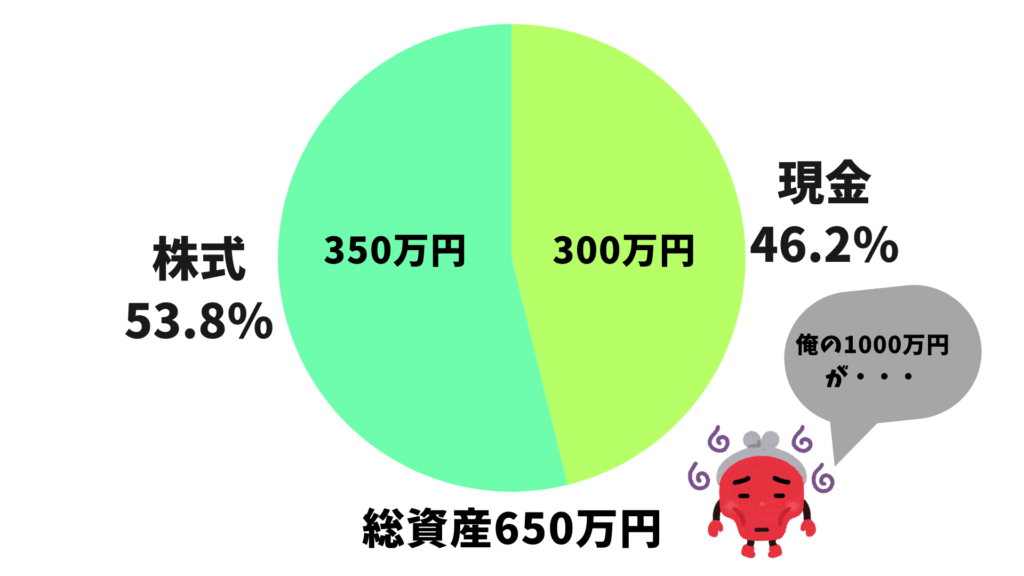

例えば1000万円を現金30%(300万円)、株式70%(700万円)のアセットアロケーションで資産運用してたとするよ。

そこで株の暴落が来て、株式が50%暴落しちゃったとしよう。そうすると単純に700万円の株が350万円になることになるよね。

その時のアセットアロケーションはこんな感じ。財布くんも悲しそう・・・

ありゃりゃ、株式が暴落して現金との比率がくずれちゃったね。

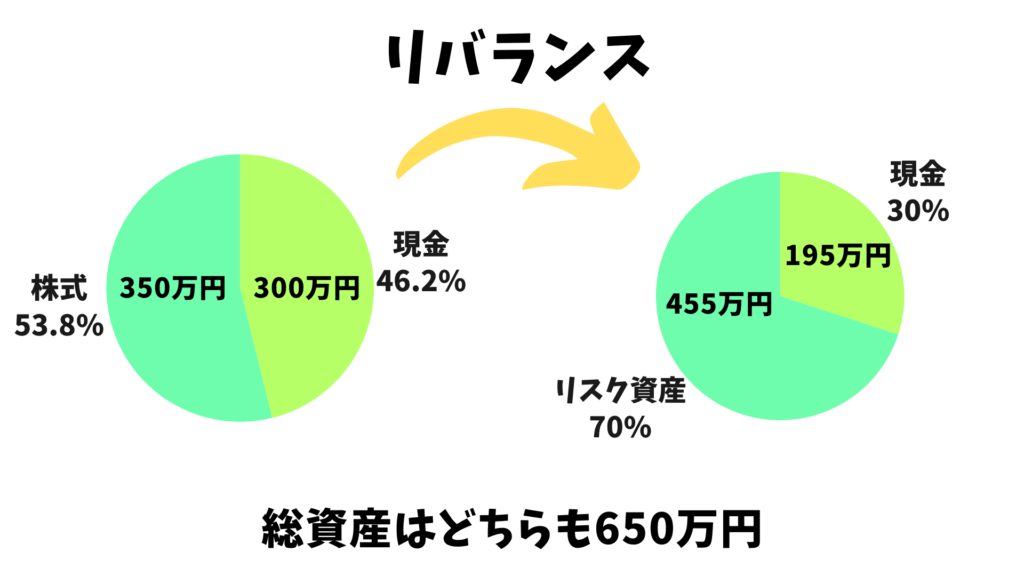

その時にリバランスを実施すると、下図のようになるよ。総資産は同じだけど、現金とリスク資産の比率を元に戻してあげる。

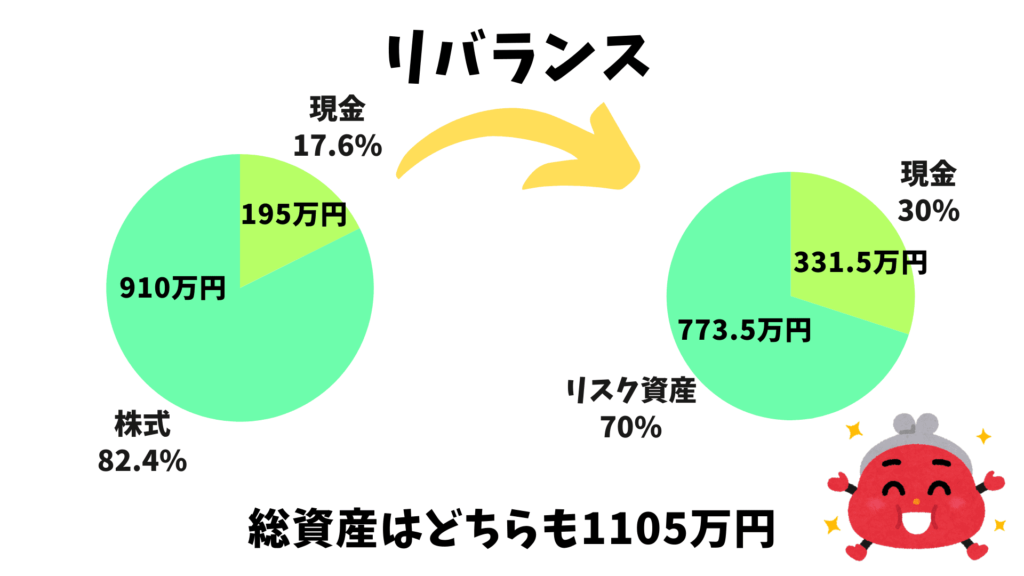

そうすると株式が元の価格に戻ったときは(50%下落から50%上昇したと仮定)、下図のように元の1000万円から資産が増えることになる。

やったね。これがリバランスするといいことだな。

そしたらまた株式と現金比率が崩れたからリバランスしよう。

ちなみに下落したときに何もしないと、株式が元の価格に戻っても1000万円のままだね。

株式は長期で見るといつかは暴落しても、元の価格に戻ってきてるから長期保有が大事。

ただ、今回ひろたが言ってる株式はS&P500とかオルカンとかの指数で例えてるのでよろしく。個別株だと元の価格に戻らないことがあるから注意な!

新NISAも特定口座も同じリスク資産と考える

ということで、新NISAにこだわるところはあったけど、結局のところ新NISAも特定口座もリスク資産を持つことには変わらない。

税制面では新NISAの方が有利にはなるから、積極的に使った方がいいのは間違いないね。

ただ、新NISAの枠を埋めたあともアセットアロケーションを守るように運用していくとなると、今やってることと変わらない。

だから資産拡大のために早くお金を市場に投入したという感じ。

右肩上がりに経済成長すると信じているから〜

新NISAの比率が多くなったら売却するか迷うところでもあるけども・・・

リスク資産と現金のアセットアロケーションを考えてみた件まとめ

人それぞれでアセットアロケーションの割合は変わってくると思う。

ひろたの場合は上記方針でいってみようと思う。

予め決めておくと、いざ暴落が来たときにどうすればいいか悩まなくて済むからね。

どのタイミングでリバランスするかも、決めておくと投資をブレずに続けられると思うよ。

また1月が終わったら新NISAの運用状況とともに、特定口座の状況も公開するつもりだよん。参考になれば幸いです。